会社経営者の方が保険加入を検討するにあたっては、掛金を経費扱いできるのか資産計上するのかという点は、重要な検討ポイントのひとつになるかと思います。

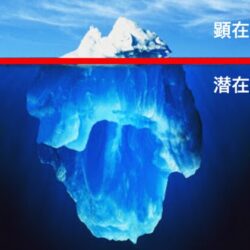

しかし、ご存知の方もいらっしゃるかもしれませんが、生命保険に関してはこの中間的な性質のものがあります。

また、保険料の支払いについてだけに目が行きがちですが、保険金を受け取るときにどのような課税がなされるのかについて把握していないと、予想外に課税された結果、せっかく今まで節税していた意味がなくなってしまったということにもなりかねません。保険活用の出口戦略といってよいでしょう。

以下、保険を活用するにあたって知っておいていただきたいことを簡単にお話したいと思います。

目次

① 経営者のためのふたつの保険

② 損金計上とはどういうことなのか

③ 生命保険でしかありえない会計処理

④ 出口戦略の巧拙がすべてを決める

⑤ 現実的な活用方法

① 経営者のためのふたつの保険

企業経営におきまして、保険の活用を考えた際に大きく分けてふたつの種類があります。極めて基本的なことですが、まず抑えておきたいと思います。

まずは、さまざまなリスクに備える掛捨て、つまり経費扱いとなるもので、一般的な死亡保障となる定期保険や火災や自動車、賠償などの備える損害保険があります。これらの保険料は全額経費つまり損金計上となり、単純にリスクに対してのコストと考えていいと思います。

そして、もうひとつは資産として積み上げられるもので、代表的なものは生命保険の終身保険、年金保険です。こちらの保険料は全額が資産計上となり損金扱いとならず、目先の節税効果はありませんが、バランスシートの内容を良くする効果があります。

② 損金計上とはどういうことなのか

今さら経営者の方に申し上げることではないと思いますが、あえて確認の意味で書きますと、保険料が全額損金計上ということは、粗利益からそのまま保険料が差し引かれることとなり、その分営業利益が圧縮されて課税額が少なくなるということです。

例えば、想定外の利益が出た場合に「税金を払うぐらいなら保険に入っておこう」と考えて、経営者や役員の死亡保障や賠償やその他の損害保険を充実させようと考える余地が出てきます。

③ 生命保険でしかありえない会計処理

「① 経営者のためのふたつの保険」でお話した終身保険に代表される生命保険の保険料は全額損金ではなく、資産計上となります。つまり、課税されて残った経常利益から保険料が捻出されて会社のバランスシートに資産として蓄積されます。次にお話する「出口戦略」はさて置いて目先の節税、繰延べ効果を考えた場合にあまりメリットはないように感じると思います。

全額損金計上か全額資産計上か・・・どちらがいいのかそれは高度な経営判断に委ねましょう・・・・であれば話はこれで終わりです。

しかし、生命保険にはこの中間とも言える会計処理となる商品があります。それは「長期定期保険」と「増定逓期保険」です。

これらには、保険料1/2または1/3損金計上の商品があります。そして保険料全額損金計上でありながら、資産性がある、つまり解約したときの返戻金がある商品もあります。このような金融商品はおそらく生命保険だけではないでしょうか。

この事実は経営者の皆さまの間ではご存知の方は少なくないのですが、うまく活用している方はあまり多くない印象です。

④ 出口戦略の巧拙がすべてを決める

これまでお話したことは、保険に加入し保険料の支払いをする段階においての事柄となります。ここでは法人契約した生命保険において、死亡または解約したときの「出口戦略」としてお話します。

死亡保険金にしろ解約返戻金にしろ、受け取るときにどのように課税されるかをきちんと把握しなければなりません。

基本的な考え方は、保険金または解約返戻金から資産計上された保険料を差し引いた金額が課税対象となるということです。つまり、全額損金計上の保険だと保険金の全額が課税対象となります。ただし、死亡保険金については、弔慰金や死亡退職金が差し引かれます。

問題となるのは途中で解約した場合の解約返戻金の場合です。

極端なケースですと、保険料が全額損金で解約返戻金がある定期保険を解約した場合、その解約返戻金が全額益金となりすべて課税対象となります。せっかく保険料を全額損金計上で節税していた意味がまったくなくなってしまうことになるわけです。

ただ、タイミング次第で活用することも可能ですので「出口戦略」のケースをいくつか想定しておくことが重要となります。

⑤ 現実的な活用方法

以上、極端な「全額資産計上」と「全額損金計上」の基本的なお話をしました。

上記では1/2、1/3損金計上の中間の商品もあり、バランスを取って活用するのが現実的かと思います。

また外部要因として、法人税率が下がっておりますので、以前より節税よりも資産積上げのニーズが高まってきている傾向にあるようです。

さらに、このような生命保険の活用につきましては、解約返戻金の80~90%の借入ができること、経営者個人の相続対策として活用できること、持ち株対策や事業承継に役立てられる可能性があることなど、死亡保険金としての価値以外にもメリットはたくさんあります。

また、保険加入の際に、解約した場合の返戻率やタイミングはもとより、商品としての機能を見極める必要があります。具体的には、死亡保険金の年金受け取りはできるのか、終身保険に無条件での変換は可能か、などです。後で付加できる特約もありますが、初期設定でしか付加できないケースもありますので結構重要だったりします。

以上、かなり大雑把にお話しましたが、ご相談やリクエストがあれば、実際のケースや保険設計の比較など提示していきたいと考えております。

ご活用いただければ幸いです。